ВРЕМЯ ЛОНГУСТОВ: ПРО ФИНАНСОВЫЙ ОПТИМИЗМ

Последний мой пост был посвящен ожидавшемуся на тот момент симпозиуму в Джексон-Хоуле, на котором высокопоставленные руководители ФРС могли озвучить, что предполагается делать с количественным смягчением и ключевой ставкой, что в свою очередь должно было оказать влияние на финансовые рынки. И вот выступление главы ФРС состоялось, теперь детали.

Действительно, все кто связан с финансовыми рынками так или иначе ожидали итогов мероприятия, проводимого ФРС в прошедшую пятницу. Конечно, ведь из содержания выступлений участников симпозиума в Джексон-Хоуле и их интонаций можно было понять какие изменения в финансовой жизни могут наступить, и какого инвестиционного поведения следует придерживаться.

Вполне можно было ожидать объявления жестких мер, и сворачивания процессов количественного смягчения. В свою очередь это могло стать сигналом медведям к началу распродаж. И правильно было бы к такому сценарию приготовиться дабы нивелировать возможные риски. В этих целях все средства хороши, включая увеличение денежной составляющей депо, диверсификацию и ребалансировку портфеля. Об этом писал на канале, можно ознакомиться здесь.

Так, вот содержание выступления главы ФРС Джерома Пауэлла в результате финансовые рынки не только успокоило, но и вселило определенный оптимизм. Непосредственно было озвучено три ключевых позиции, которые в изложении Финама подробнее можно прочитать здесь.

Был подтвержден сигнал возможного начала сокращения объемов выкупа активов до конца года, что уже было заложено в ожидания после публикации протокола июльского заседания ФРС, но без конкретных сроков (в отличие от многих коллег Пауэлла, выступивших в последние два дня с призывом к скорейшему началу этого процесса).

Вторым важным сигналом стало подтверждение позиции Пауэлла, что окончание QE не повлечет автоматического решения о начале цикла повышения ставки. Это важно, поскольку QE, по оценкам, может быть завершена уже к середине будущего года.

Что касается инфляции, по последним данным составившей 4,2% (максимум с 1991 г.), Пауэлл признал, что она «вызывает беспокойство», но по-прежнему полагает, что скачок вызван временными факторами и впоследствии инфляция вернется к цели.

В общем лонгустам дали понять, что длинные позиции и впредь вполне уместны, как минимум до конца года можно их по-прежнему сохранять или даже приумножать. И это обстоятельство получило живой отклик на глобальном финансовом рынке.

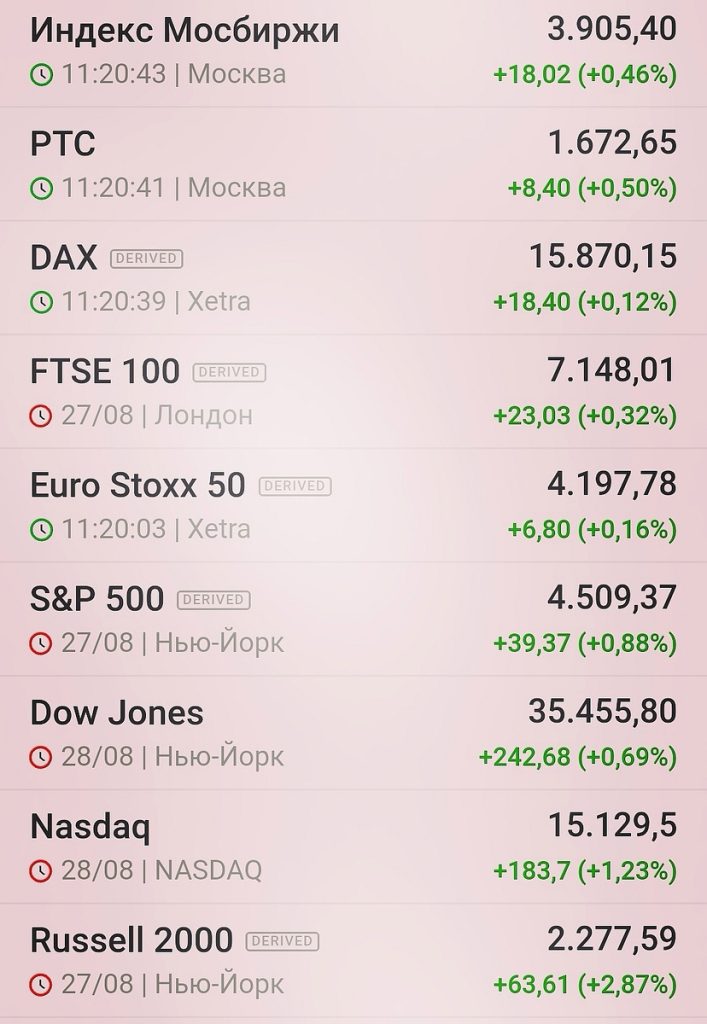

Сегодня на момент написания поста все основные индексы пребывают в зеленой зоне, включая наши отечественные. Так, РТС находится на отметке 1.673,35 (+0,55%), а индекс Мосбиржи — 3.909,81 (+0,58%). На красном расположился только индекс доллара США, что при таком раскладе и следовало ожидать.

Позитивный импульс взял старт еще к концу дня пятницы, когда ключевые американские индексы S&P 500 и Nasdaq Composite достигли очередных исторических максимумов. В свою очередь за счет сильной динамики рынка США и подъема европейских площадок новые рекордные отметки были достигнуты и по глобальному MSCI ACWI, который отражает тенденции рынков 50 развитых и развивающихся стран. Подробнее можно прочитать на БКС Экспресс здесь.

Тем не менее, совсем сбрасывать со счетов возможность разворота настроений нельзя. Возможный формат ужесточения денежно-кредитной политики вновь будет обсуждаться на очередном заседании, которое состоится 21-22 сентября, и многое будет зависеть от положения дел на рынке труда и уровня инфляции. Больше всего беспокойство вызывает именно уровень инфляции в США, высокий уровень которой пока расценивается как временное явление.

Советы Тезавратора:

Конечно, продолжение восходящего движения не может не радовать тех, кто осуществляет долгосрочные вложения в ценные бумаги. Но ужесточение рано или поздно состоится, с ним жди коррекции, которая может оказаться довольно глубокой. С учетом этого, избранную линию поведения на рынке пока менять не планирую. Все активы, которые остались в портфеле после принятых ранее мер по нивелированию рисков, буду держать.

Обращаю внимание читателей на то, что изложенное отражает исключительно мнение относительно ситуации изложенной в данной статье и портфельную стратегию самого автора, поэтому не следует рассматривать данную публикацию как прямое руководство к инвестиционным действиям.

А что вы, уважаемые читатели, думаете относительно перспектив на финансовом рынке с горизонтом ближайших нескольких месяцев?

Ожидаю ваших советов по успешному сохранению и приращению ценностей!